주식을 투자할 때 가장 중요한 것은 기업의 가치를 정확히 평가하는 것입니다. 주가가 비싸거나 저평가되었는지를 판단하기 위해 투자자들은 PER(주가수익비율), PBR(주가순자산비율), EPS(주당순이익), ROE(자기자본이익률) 등의 핵심 지표를 활용합니다.

하지만, 단순하게 숫자만 보고 투자 결정을 내리면 위험할 수 있습니다. 이 글에서는 주가 판단 기준이 되는 주요 지표의 개념과 해석 방법, 투자 전략에 대해 상세히 설명합니다.

1. PER(주가수익비율) – 주가가 수익 대비 얼마나 비싼가?

① PER이란?

PER(Price to Earnings Ratio, 주가수익비율)은 주가가 1주당 순이익(EPS)의 몇 배에 거래되고 있는지를 나타내는 지표입니다.

PER 계산식:

예를 들어, A기업의 주가가 50,000원이고 EPS가 5,000원이라면, PER은 10배가 됩니다. 이는 A기업의 주가가 연간 순이익의 10배 수준에서 거래되고 있음을 의미합니다.

② PER 해석 방법

- PER이 낮음 (5~10 이하): 저평가된 주식일 가능성이 있음. 하지만 수익성이 낮거나 성장성이 둔화된 기업일 수도 있음.

- PER이 높음 (20 이상): 성장성이 반영된 주식일 가능성이 있음. 하지만 거품(고평가)일 수도 있음.

③ PER을 활용한 투자 전략

- 저PER 투자: 평균보다 낮은 PER을 보이는 기업을 발굴하여 저평가된 주식을 매수.

- 고PER 투자: PER이 높더라도 미래 성장성이 높은 기업(예: 기술주, 혁신기업)에 투자.

④ PER의 한계점

- 기업의 일시적인 순이익 변동으로 인해 왜곡될 수 있음.

- 업종별 평균 PER이 다르므로 같은 산업군 내에서 비교하는 것이 중요함.

2. PBR(주가순자산비율) – 주가가 기업 자산 대비 얼마나 비싼가?

① PBR이란?

PBR(Price to Book Ratio, 주가순자산비율)은 기업의 순자산(자산-부채) 대비 주가 수준을 나타내는 지표입니다.

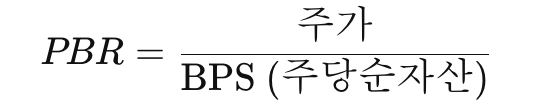

PBR 계산식:

BPS(주당순자산)는 기업의 총 자산에서 부채를 뺀 자기자본을 총 주식수로 나눈 값입니다.

② PBR 해석 방법

- PBR < 1: 기업의 주가가 순자산보다 낮게 평가되고 있음. 저평가 가능성이 있음.

- PBR > 1: 기업의 주가가 순자산보다 높게 거래되고 있음. 성장성이 반영되었을 가능성이 있음.

③ PBR을 활용한 투자 전략

- 저PBR 투자: 1 이하의 PBR을 보이는 기업을 발굴하여 자산 대비 저평가된 종목에 투자.

- 고PBR 투자: 브랜드 가치가 높고 미래 성장성이 기대되는 기업(예: 플랫폼 기업, IT기업)에 투자.

④ PBR의 한계점

- 제조업 등 자산 기반 기업에서는 유용하지만, 플랫폼·소프트웨어 기업에는 적절하지 않을 수 있음.

- 순자산이 크지만 수익성이 낮은 기업의 경우 PBR이 낮아도 매력적이지 않을 수 있음.

3. EPS(주당순이익) – 기업이 1주당 얼마를 벌고 있는가?

① EPS란?

EPS(Earnings Per Share, 주당순이익)는 기업이 1주당 벌어들이는 순이익을 의미합니다.

EPS 계산식:

② EPS 해석 방법

- EPS 증가: 기업의 이익이 성장하고 있으며, 주주가치가 증가할 가능성이 높음.

- EPS 감소: 기업의 이익이 줄어들고 있으며, 주가 하락 가능성이 있음.

③ EPS를 활용한 투자 전략

- EPS가 꾸준히 증가하는 기업은 장기적으로 주가 상승 가능성이 높음.

- PER과 함께 사용하여 기업의 수익성과 주가 수준을 함께 분석.

④ EPS의 한계점

- 일회성 이익(예: 자산 매각, 환율 변동)으로 인해 EPS가 왜곡될 수 있음.

- 기업이 성장하지 않고 정체된 상태에서도 배당 지급으로 인해 EPS가 유지될 수 있음.

4. ROE(자기자본이익률) – 기업이 자본을 얼마나 효율적으로 운영하는가?

① ROE란?

ROE(Return on Equity, 자기자본이익률)는 기업이 자기자본을 활용해 얼마나 효율적으로 이익을 창출하는지를 나타내는 지표입니다.

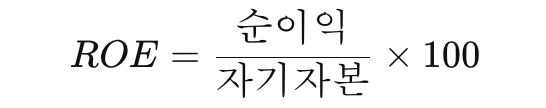

ROE 계산식:

② ROE 해석 방법

- ROE가 높음 (15% 이상): 기업이 자본을 효율적으로 활용하여 높은 수익을 내고 있음.

- ROE가 낮음 (5% 이하): 기업이 자본을 비효율적으로 활용하고 있으며, 경쟁력이 낮을 가능성이 있음.

③ ROE를 활용한 투자 전략

- ROE가 꾸준히 상승하는 기업은 장기적으로 주주가치를 증가시킬 가능성이 큼.

- ROE가 높은 기업 중에서도 부채비율이 낮은 기업이 안정적인 투자 대상이 될 수 있음.

④ ROE의 한계점

- 기업이 과도한 부채를 이용하면 ROE가 인위적으로 높아질 수 있음.

- ROE가 일시적으로 급등하는 경우 지속 가능한지 분석해야 함.

[결론]

주가를 평가할 때 PER, PBR, EPS, ROE 등의 지표를 활용하면 보다 합리적인 투자 결정을 내릴 수 있습니다. 하지만 단순히 숫자만 보고 매매를 결정하기보다는 기업의 성장 가능성, 업종 특성, 시장 상황을 종합적으로 고려하는 것이 중요합니다.

- PER: 주가가 기업 수익 대비 얼마나 비싼지를 판단

- PBR: 주가가 기업 자산 대비 얼마나 비싼지를 판단

- EPS: 기업이 1주당 얼마나 많은 이익을 창출하는지 분석

- ROE: 기업이 자기자본을 얼마나 효율적으로 활용하는지 평가

이러한 지표들을 활용해 저평가된 기업을 찾고 장기적인 투자 전략을 세운다면 성공적인 투자로 이어질 가능성이 높습니다.

'투자 공부' 카테고리의 다른 글

| 2025년 양자컴퓨터 선두 기업, 스타트업 (IBM, 구글, 리게티, 아이온큐, 퀀텀브릴리언스, 퀄컴퓨팅) (0) | 2025.02.27 |

|---|---|

| 슈퍼컴퓨터 vs 양자컴퓨터 (원리, 효과 비교) (0) | 2025.02.27 |

| 기준금리 인하, 내 대출금리는 왜 변함없을까? (2) | 2025.02.26 |

| 주식투자, 배당락 전에 사야 할까? 팔아야 할까? (1) | 2025.02.25 |

| 금리 변화 속 미국 우선주 ETF 전략 (PFF, PGX, FPE, PFFD) (0) | 2025.02.25 |